一手玻璃期货的保证金(期货玻璃保证金比例)

在瞬息万变的金融市场中,期货交易以其独特的杠杆机制吸引了众多投资者。其中,商品期货作为实体经济的“晴雨表”,为产业链上下游企业提供了风险管理工具,也为投机者提供了获利机会。玻璃期货(代码:FG)作为郑州商品交易所(ZCE)的重要品种之一,其价格波动直接反映了平板玻璃市场的供需状况。而理解“一手玻璃期货的保证金”及其“保证金比例”,是投资者参与玻璃期货交易的基石,也是风险管理的核心。简单来说,保证金并非购买期货合约的全款,而是一笔用于确保合约履约的资金担保,它以合约价值的一定比例收取,赋予了投资者以小博大的机会,同时也带来了相应的风险。将深入探讨玻璃期货保证金的本质、计算方式、影响因素、风险管理策略以及实际操作中的注意事项。

玻璃期货及其保证金的本质

玻璃期货,即以平板玻璃为标的物的标准化期货合约,在郑州商品交易所上市交易。其合约单位通常为20吨/手,最小变动价位为1元/吨。投资者通过买卖玻璃期货合约,可以对未来玻璃价格的走势进行判断和操作,从而实现套期保值或投机获利的目的。与股票等全额交易不同,期货交易采用保证金制度。保证金,顾名思义,是投资者在开立和持有期货合约时,根据交易所规定或期货公司要求,存入其交易账户的一笔资金,用于担保其履约能力。它并非合约的全部价值,而仅仅是合约价值的一个百分比。

保证金主要分为两种类型:初始保证金(或称开仓保证金)和维持保证金。初始保证金是投资者建立新头寸(即开仓)时必须缴纳的最低金额。一旦头寸建立,账户资金净值必须始终高于维持保证金水平。如果市场价格波动导致账户净值跌破维持保证金水平,投资者就会收到“追加保证金通知”(Margin Call),需要及时补充资金以达到初始保证金水平,否则期货公司有权对持仓进行强制平仓。保证金制度的设立,一方面通过杠杆效应,提高了资金利用效率,使得投资者可以用较小的资金参与大额交易;另一方面,也为交易所和清算所提供了风险保障,确保了市场参与者的履约能力,维护了市场的稳定运行。

保证金比例的计算与影响因素

一手玻璃期货的保证金金额,并非固定不变,而是由多个因素共同决定的。其基本计算公式为:

一手玻璃期货保证金 = 合约价格 × 合约单位 × 保证金比例

例如,如果玻璃期货主力合约当前价格为1500元/吨,合约单位为20吨/手,交易所规定的保证金比例为8%,那么一手玻璃期货的保证金就是:1500元/吨 × 20吨/手 × 8% = 2400元。这意味着投资者只需要2400元就可以控制价值30000元的玻璃合约。

影响玻璃期货保证金比例的因素主要包括以下几点:

- 交易所规定: 郑州商品交易所会根据市场风险情况、品种特性等因素,设定各期货品种的基础保证金比例。这是最核心的决定因素。

- 市场波动率: 当玻璃市场价格波动剧烈时,交易所为了防范风险,通常会提高保证金比例。高波动性意味着潜在的亏损可能更大,因此需要更多的资金来覆盖风险。

- 市场流动性: 交易活跃、流动性好的品种,其保证金比例可能相对较低;而流动性较差的品种,为了防止极端情况发生,保证金比例可能会更高。

- 节假日与重大事件: 在重要的节假日(如春节、国庆节)前夕或可能对市场产生重大影响的政策发布、突发事件发生前后,交易所通常会临时性提高保证金比例,以应对长假期间或不确定性事件可能带来的隔夜风险。

- 期货公司加收: 期货公司在交易所规定的基础上,通常会额外加收1%至3%的保证金,这是为了覆盖自身的风险成本和运营开销。投资者实际缴纳的保证金会略高于交易所公布的比例。

- 持仓量与风险等级: 对于持有大量头寸的投资者,或被认定为高风险的特定账户,期货公司或交易所可能会采取差异化的保证金管理策略,提高其保证金比例。

玻璃期货保证金的风险管理与资金策略

保证金制度赋予了期货交易高杠杆的特性,这既是其魅力所在,也是其风险之源。合理管理保证金,制定科学的资金策略,是玻璃期货交易成功的关键。

充分认识杠杆的“双刃剑”效应。高杠杆意味着小幅的价格波动就可能带来巨大的盈亏。例如,当一手玻璃期货的保证金比例为8%时,理论上杠杆倍数高达12.5倍。这意味着玻璃价格仅上涨或下跌1%,您的账户资金就可能实现12.5%的盈亏。投资者必须对市场波动有清醒的认识,并做好承受较大风险的准备。

严格遵守追加保证金制度。当市场走势与您的持仓方向相反,导致账户浮亏,账户净值跌破维持保证金水平时,期货公司会发出追加保证金通知。投资者必须在规定时间内补足资金至初始保证金水平,否则将面临强制平仓的风险。强制平仓往往发生在市场快速变动时,可能导致投资者错失后续反弹机会,甚至加速亏损。账户中预留充足的备用资金,远比仅仅满足初始保证金要求更加重要。

制定合理的资金管理和仓位控制策略。不应将所有可用资金全部用于开仓,应预留足够的风险准备金。建议单笔交易或单一品种的持仓,所占用的保证金不宜超过总资金的10%-30%,具体比例应根据投资者的风险承受能力和市场波动情况进行调整。通过严格控制仓位,即使遭遇不利行情,也能有效降低整体风险,避免因资金链断裂而被迫离场。同时,结合止损策略,在入场前就设定好可承受的最大亏损点位,一旦触及,果断平仓,避免小亏变大亏。

多元化投资与风险分散。虽然聚焦玻璃期货,但在整体投资组合中,不应将所有资金集中于单一品种。通过配置不同相关性的资产,可以有效分散风险,提升整体投资组合的稳健性。对于玻璃期货本身,也可以考虑结合现货市场、期权等工具,构建更为复杂的套期保值或套利策略,进一步优化风险收益比。

实际操作中的注意事项与投资者建议

参与玻璃期货交易,除了理论知识,实际操作中的细节同样不容忽视。

- 选择正规期货公司: 务必选择经中国证监会批准设立、具备期货经纪业务资质的正规期货公司。正规公司能提供更专业的服务、更可靠的系统和更完善的风险管理。投资者可以通过中国期货业协会网站查询相关资质。

- 熟悉交易规则: 深入了解郑州商品交易所玻璃期货合约的详细规则,包括合约代码、交易时间、交割月份、涨跌停板幅度、最小变动价位、交割品级、交割流程等。这些基础知识是进行交易决策的前提。

- 密切关注市场动态: 玻璃期货价格受多种因素影响,包括宏观经济形势、房地产政策、建材需求、燃料成本(如天然气、煤炭)、生产线开工率、库存数据以及进出口情况等。投资者应养成定期阅读市场分析报告、关注行业新闻的习惯,以便及时调整交易策略。

- 理性看待市场波动: 期货市场价格波动剧烈,既有快速上涨的“牛市”,也有深度回调的“熊市”。投资者应保持冷静,避免盲目追涨杀跌,更不能抱有“一夜暴富”的心态。理性分析,耐心等待交易机会,是长期盈利的关键。

- 持续学习与提升: 期货市场知识浩瀚,且市场环境不断变化。投资者应保持谦逊的学习态度,不断学习新的交易理论、分析方法和风险管理技术。可以通过阅读专业书籍、参加研讨会、模拟交易等方式提升自身能力。

- 量力而行,风险自负: 期货交易具有高风险性,不适合所有投资者。在入市前,投资者应充分评估自身的财务状况、风险承受能力和投资经验。永远只用闲置资金进行投资,并对可能出现的亏损有充分的心理准备。

一手玻璃期货的保证金是连接投资者与玻璃期货市场的桥梁,它既带来了资金效率,也蕴含着潜在风险。深入理解其本质,掌握其计算与影响因素,并辅以严谨的风险管理和资金策略,是每位期货投资者在玻璃期货市场中稳健前行的基石。只有敬畏市场,理性交易,才能在波诡云谲的期货海洋中,乘风破浪,行稳致远。

相关推荐

今日股票行情指数(今天股市行情最新消息指数)

今日股票行情指数,如同经济脉搏的实时显示器,每一刻的跳动都牵动着无数投资者、企业乃至整个社会的神经。它不仅仅是一个简 ...

原油价格下跌为何油价上涨(原油价格下降成品油为啥一直涨)

原油作为全球重要的战略资源,其价格波动牵动着世界经济的神经。当国际原油价格下跌时,消费者普遍期待加油站的油价也能随之 ...

原油主连是什么意思(原油主连和原油指数区别)

原油,作为全球经济的“血液”,其价格波动牵动着无数投资者的心弦。在原油市场中,我们经常会听到“原油主连”和“原油指数”这两 ...

美股三大股指全线收跌什么意思(美股三大股指全线大跌的原因)

当我们在财经新闻中看到“美股三大股指全线收跌”的时,这绝非一个简单的数字变化,它是一个强烈的市场信号,预示着投资者情绪 ...

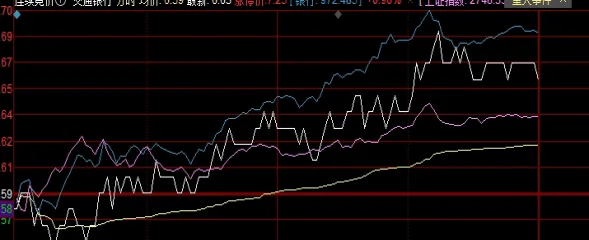

期货均价线是哪条线(期货均价计算公式)

在瞬息万变的期货市场中,技术分析工具是交易者洞察市场趋势、制定交易策略的得力助手。在众多指标中,“均价线”无疑是最基础 ...