期货合约平仓容易吗(期货合约到期没平仓怎么办)

期货市场,这个充满机遇与挑战的舞台,吸引着无数投资者。在其光鲜的潜在收益背后,也隐藏着复杂的机制和严格的规则。对于初入期货市场或对其不甚了解的投资者而言,“期货合约平仓是否容易”以及“期货合约到期未平仓的后果”是两个至关重要的问题。简单来说,在正常市场条件下,期货合约平仓通常是容易的,但极端情况和缺乏流动性时则不然。而合约到期未平仓,则可能导致实物交割、现金交割或被强制平仓等后果,远非“不了了之”般简单。理解这些机制,是期货交易者规避风险、实现盈利的关键。

平仓的便捷性与市场流动性

理论上,期货合约的平仓过程是相当便捷的。在期货交易中,平仓是指通过买入或卖出相同数量、相同月份的合约,以了结之前开立的头寸。例如,如果你之前买入(开多)了一手某月份的豆粕合约,平仓时你需要卖出(平多)一手相同月份的豆粕合约;反之,如果你之前卖出(开空)了一手合约,平仓时则需要买入(平空)一手。这个过程在各大期货交易所的交易系统中通过撮合机制自动完成,只要市场上存在与你平仓方向相反的订单,你的平仓指令就能迅速成交。

这种便捷性并非绝对,它高度依赖于市场的“流动性”。流动性是指资产可以被快速买入或卖出而不引起价格大幅波动的能力。在活跃的期货品种,如主要的股指期货、商品期货(如原油、黄金、大豆等)的活跃合约月份中,由于交易量大、参与者众多,通常买卖盘挂单密集,价差(Bid-Ask Spread)很小,投资者很容易以接近当前市场价的价格迅速平仓。这种情况下,平仓无疑是容易且成本较低的。

但当市场流动性不足时,平仓就可能变得困难且成本高昂。这通常发生在以下几种情况:

- 不活跃合约月份: 绝大多数期货交易集中在主力合约月份,远期月份或非主力合约的交易量可能非常小。如果你持有的是这些不活跃合约,平仓时可能找不到足够的对手盘,或者只能以远高于或低于当前合理价格的价格才能成交,导致平仓滑点(Slippage)过大。

- 极端行情: 当市场出现“涨停板”或“跌停板”时,即价格达到当日允许的最大波动幅度,且所有挂单都是同方向(比如全是买单却无人卖出,或全是卖单却无人买入),此时即使投资者想平仓,也无法成交,因为没有对手盘。这是一种极端但确实存在的风险,可能导致投资者无法及时止损,损失扩大。

- 突发事件: 重大经济数据公布、地缘风险、自然灾害等突发事件可能导致市场剧烈波动,瞬间抽空流动性,使得平仓变得困难。

心理因素也影响平仓的“容易”程度。在亏损时,多数投资者会产生“扛单”心理,不愿割肉平仓;在盈利时,又可能贪婪,希望赚取更多,错失最佳平仓时机。平仓的“容易”不仅是技术操作上的,也涉及投资者的纪律性和风险管理能力。

临近到期:平仓、展期与交割的选择

期货合约都有一个明确的到期日(或称最后交易日)。对于投机者而言,期货合约并非旨在持有到期并进行实物交割,而是通过价格波动赚取价差。在合约临近到期时,投资者面临的抉择是:平仓了结头寸、展期到下一个活跃合约,还是选择持有到期进行交割。

最常见的处理方式是平仓了结。大部分投机者会在合约到期前的一段时间(通常是到期日前几周甚至更早),将当前月份的合约平仓,从而避免进入交割月可能遭遇的流动性下降和潜在交割风险。这是最简单直接的风险规避方式。

其次是展期(Rollover)。对于那些希望继续持有同方向头寸的投资者,展期是常用策略。展期操作实际上是同时进行两笔交易:平掉当前到期月份的头寸,并开立下一个(或更远期)活跃月份的同方向头寸。例如,投资者持有5月铜多头合约,希望继续看涨铜价,那么他会在5月合约即将到期前,平掉5月合约的多头头寸,同时开立一个7月或9月铜合约的多头头寸。展期操作会涉及到手续费和合约之间可能存在的价差(Contango或Backwardation),这些都会影响展期成本和最终收益。

如果投资者在合约到期日仍未平仓,就必须面对交割。这对于大多数散户投资者而言,通常不是一个理想的选择,甚至可能带来巨大麻烦。

期货合约到期未平仓的后果:实物交割

对于大多数商品期货合约(如农产品、金属、能源等),如果合约到期且投资者未选择平仓或展期,那么合约将进入实物交割流程。这意味着多头方必须接收相应数量和质量的实物商品,空头方则必须交付实物商品。实物交割的流程复杂,对参与者的资质、资金和物流能力都有极高要求。

具体而言,若进入实物交割:

- 多头方(买方): 必须准备足够的资金,按期接收指定交割仓库的实物商品。这不仅需要全额支付合约价值,还要承担商品的仓储费、运输费、检验费等一系列额外费用。对于个人投资者而言,接收一大批诸如原油、棉花、大豆等实物商品几乎是不可能完成的任务,因为他们没有相应的仓储设施和物流能力。

- 空头方(卖方): 必须在指定时间内,将符合交易所规定质量标准的实物商品运送到指定交割仓库,并办理相关手续。同样,个人投资者很难具备提供大量实物商品的能力,例如,一个散户投资者如何交付数吨金属或数千吨粮食?

若投资者未能履行实物交割义务,将被视为违约,交易所会按照规定对其进行处罚,包括但不限于罚款、强制平仓、冻结账户甚至取消交易资格等。这些后果对于普通投资者来说是灾难性的。实物交割是期货市场为保障合约履行而设定的最后道防线,但它绝非为投机者设计。

更重要的是,临近交割月的合约,流动性会急剧萎缩,因为大部分投机者都已平仓离场。此时,价格波动可能不再是市场供需的真实反映,而是受少数有交割意图的大资金影响,甚至可能出现“逼仓”现象,使得小投资者面临更大的价格风险和流动性风险。

期货合约到期未平仓的后果:现金交割及特殊情况

并非所有期货合约都实行实物交割。对于一些难以进行实物交割的标的物(如股指、利率、外汇等),期货合约到期时采用的是现金交割。

在现金交割机制下,合约到期时,多头和空头双方无需进行实物商品或证券的转移,而是根据合约到期日的最终结算价与开仓价格之间的差额,进行资金的清算。盈利方获得资金,亏损方支付资金。例如,股指期货就是典型的现金交割合约,其最终结算价通常参考到期日现货指数的特定时段均价。这种方式大大简化了交割流程,避免了实物交割的复杂性。

尽管现金交割避免了物流和仓储问题,但到期未平仓的风险依然存在。投资者仍面临根据最终结算价进行盈亏结算的风险。如果市场出现极端波动,最终结算价可能远超投资者的预期,导致巨额亏损。一些特殊情况下,即使是现金交割合约,也可能出现临近到期时的价格异常波动,例如某些机构通过操纵现货价格来影响期货结算价,对未平仓的投资者造成不利影响。

无论是实物交割还是现金交割,持有合约到期对于投机者来说都不是理想选择。散户投资者在期货交易中应始终避免让合约进入交割状态。

风险管理与操作建议

既然期货合约到期未平仓的后果如此严重,那么投资者应该如何有效地管理风险,避免这种局面呢?

- 制定明确的交易计划: 在开仓前,就应明确何时止损、何时止盈,以及何时平仓离场。对于短线交易者,更应严格控制持仓时间,避免将隔夜或隔周的风险带入交易。

- 密切关注合约到期日: 务必清楚自己所持有的合约的到期日和最后交易日。交易所通常会提前发布相关通知,投资者应定期查看。在临近到期前,及时平仓或展期。

- 选择活跃合约进行交易: 尽可能选择交易量大、流动性好的主力合约进行交易。避免交易不活跃的远期合约或小品种,以免在需要平仓时遭遇流动性不足的困境。

- 设置止损止盈点: 这是最基本的风险控制手段。通过预设止损单,可以在市场走势不利时自动平仓,限制损失;通过止盈单,可以在达到预期收益时自动平仓,锁定利润。这有助于避免因犹豫不决而错失平仓时机。

- 保持充足的保证金: 保证金制度是期货交易的杠杆核心,但也是风险所在。确保账户内有足够的资金应对潜在亏损和追加保证金通知,避免因保证金不足而被强制平仓。

- 学习和理解交割规则: 虽然不建议散户参与交割,但了解所交易品种的交割规则是必要的。这有助于更好地评估风险,并在特殊情况下做出正确的判断。

期货合约的平仓在正常情况下是便捷的,但其便捷性受市场流动性、极端行情和投资者心理等多种因素影响。合约到期未平仓,无论是实物交割还是现金交割,都将带来复杂的规则履行义务和潜在的巨大风险。期货交易者必须高度重视风险管理,提前规划,并严格执行交易纪律,才能在这个高风险市场中稳健前行。

相关推荐

今日股票行情指数(今天股市行情最新消息指数)

今日股票行情指数,如同经济脉搏的实时显示器,每一刻的跳动都牵动着无数投资者、企业乃至整个社会的神经。它不仅仅是一个简 ...

原油价格下跌为何油价上涨(原油价格下降成品油为啥一直涨)

原油作为全球重要的战略资源,其价格波动牵动着世界经济的神经。当国际原油价格下跌时,消费者普遍期待加油站的油价也能随之 ...

原油主连是什么意思(原油主连和原油指数区别)

原油,作为全球经济的“血液”,其价格波动牵动着无数投资者的心弦。在原油市场中,我们经常会听到“原油主连”和“原油指数”这两 ...

美股三大股指全线收跌什么意思(美股三大股指全线大跌的原因)

当我们在财经新闻中看到“美股三大股指全线收跌”的时,这绝非一个简单的数字变化,它是一个强烈的市场信号,预示着投资者情绪 ...

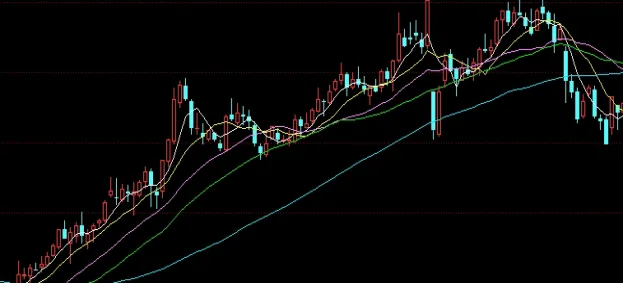

期货均价线是哪条线(期货均价计算公式)

在瞬息万变的期货市场中,技术分析工具是交易者洞察市场趋势、制定交易策略的得力助手。在众多指标中,“均价线”无疑是最基础 ...