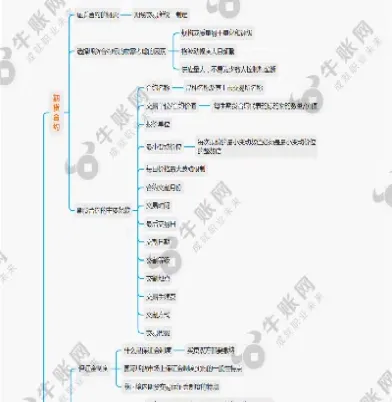

期货基础知识提纲(期货基础知识系列)

旨在为读者提供一套系统的期货基础知识框架,帮助初学者建立对期货市场的初步认知,并为后续深入学习奠定坚实基础。本系列文章将涵盖期货交易的各个方面,从基本概念到交易策略,力求通俗易懂,循序渐进。本篇作为系列文章的第一篇,将重点介绍期货市场的基本概念、交易机制以及风险管理。

什么是期货?期货合约的基本属性

期货,简单来说,就是一种标准化的合约,约定在未来的某个特定日期以事先约定的价格买卖某种商品或资产。它不同于现货交易,现货交易是指立即交付商品或资产的交易。期货交易则是一种远期交易,买卖双方在当下签订合约,约定未来交割。这种交易方式使得参与者可以对未来价格进行预测并进行风险管理或投机。

期货合约具有以下几个基本属性:标准化、可交易性、杠杆性以及对冲功能。

标准化: 这意味着期货合约的各项条款,如合约大小、交割日期、交割地点、质量标准等都是预先规定好的,这保证了合约的统一性和流动性。 不同于私人定制的远期合约,期货合约的标准化使得其在交易所内可以公开、高效地进行交易。

可交易性: 期货合约可以在交易所进行买卖,其价格受市场供求关系影响,持续波动。投资者可以根据市场行情,随时买入或卖出期货合约,实现投资收益或风险对冲。

杠杆性: 期货交易通常需要支付保证金,保证金比例通常远低于合约价值。这使得投资者可以通过较少的资金控制较大的合约价值,从而放大收益或亏损。杠杆性是期货交易的双刃剑,它能够放大收益,但也能够放大风险,投资者需谨慎使用。

对冲功能: 期货合约可以用来对冲风险。例如,一家农业公司担心未来农产品价格下跌,可以通过卖出农产品期货合约来锁定价格,从而避免价格下跌带来的损失。反之,如果担心价格上涨,也可以买入期货合约来锁定价格。

期货交易机制与流程

期货交易主要通过交易所进行,交易所负责提供交易平台、制定规则、保证交易的公平公正。一个完整的期货交易流程一般包括以下几个步骤:

1. 开户: 在期货交易所指定的会员单位开立期货账户,并进行身份认证和风险承受能力评估。

2. 资金管理: 将资金存入期货账户作为保证金,保证金比例根据合约和交易所规定而定。

3. 建立仓位: 根据市场行情判断,选择合适的期货合约并进行买卖操作,建立多头(买入)或空头(卖出)仓位。

4. 盯市管理: 持续关注市场行情变化,根据情况调整仓位或平仓。

5. 平仓: 当达到预期收益或风险承受能力极限时,通过反向操作(多头平仓卖出,空头平仓买入)来了结合约,结束交易。

6. 收益结算: 交易结束后,期货公司根据交易结果进行结算,将盈亏金额计入账户。

需要注意的是,在期货交易中存在保证金制度和强行平仓机制。保证金不足时,交易所会进行追加保证金通知,如果投资者未能及时追加,交易所可能会强制平仓,以避免更大的亏损。

期货交易的风险与风险管理

期货交易具有高杠杆性,其价格波动剧烈,因此风险相对较高。投资者需要充分认识到期货交易的风险,并采取相应的风险管理措施。

主要风险包括:

1. 市场风险: 指由于市场价格波动导致的亏损。这是期货交易中最大的风险,任何投资者都无法完全避免。

2. 操作风险: 指由于投资者自身操作失误(例如下单错误、止损设置不当等)造成的亏损。

3. 系统风险: 指由于交易所系统故障、政策变化等因素造成的风险。

4. 信用风险: 指期货公司或交易对手违约造成的风险。

风险管理策略:

1. 严格控制仓位: 不要过度集中资金,避免单一品种的风险过高。

2. 设置止损点: 提前设定止损位,严格执行,控制可能的损失。

3. 分散投资: 不要把所有的鸡蛋放在同一个篮子里,分散投资不同品种或市场。

4. 学习和掌握专业知识: 学习期货交易的基本原理、技术分析和风险管理方法。

5. 理性投资: 不要盲目跟风,要根据自身的风险承受能力和市场情况进行投资决策。

期货合约种类及选择

期货合约种类繁多,涵盖了农产品、金属、能源、金融等多个领域。选择合适的期货合约需要考虑自身的风险承受能力、投资目标和对相关市场的了解程度。 例如,农产品期货受季节性影响较大,波动相对剧烈;金属期货相对稳定,但价格也可能受到宏观经济因素的影响;金融期货则与宏观经济走势紧密相关,风险和收益都相对较大。

选择期货合约时,需要仔细研究合约的具体条款,包括合约规格、交割方式、交易规则等,并根据自身情况选择合适的合约进行交易。

期货与现货的关系

期货市场与现货市场是相互关联的。期货价格通常会反映现货市场的供求关系和预期价格走势。期货市场的存在为现货市场参与者提供了价格风险管理工具,也增加了市场的流动性和效率。 现货市场的价格波动会影响期货价格,而期货价格的变化也会反过来影响现货市场的交易。

许多企业利用期货市场进行套期保值,锁定未来的价格风险,保障企业利润的稳定性。

通过以上对期货基础知识的简单阐述,希望能帮助读者对期货市场建立初步认识。后续文章将进一步深入探讨期货交易策略、技术分析等方面的内容。 投资者在进行期货交易前,务必充分了解风险,谨慎操作。 切勿盲目跟风,投资有风险,入市需谨慎。

相关推荐

怎样才能做美黄金期货(如何做美元黄金期货)

美黄金期货,通常指的是在纽约商品交易所(COMEX,隶属于芝加哥商品交易所集团CME Group)交易的黄金期货合约,其代码为GC。 ...

股指期货持仓15天平仓手续费(股指期货日内平仓限制)

在瞬息万变的金融市场中,股指期货以其独特的杠杆效应和T+0交易机制,吸引了大量投资者。交易成本,尤其是手续费,是影响交 ...

黄金交易所今日行情(黄金交易所实时行情)

在波澜壮阔的全球金融市场中,黄金作为一种特殊的商品和金融资产,其价格波动牵动着无数投资者、珠宝商乃至各国央行的神经。 ...

黄金期货保证金多少会平仓(期货保证金低于多少才会强平)

黄金,作为全球公认的避险资产和价值储存手段,其期货合约在全球金融市场中占据重要地位。许多投资者通过黄金期货参与市场, ...

上海期货铜价格走势图6号(上海铜期货价格行情)

(上海铜期货价格行情) 上海期货交易所(SHFE)的铜期货合约,作为全球最重要的基本金属期货品种之一,其价格走势不仅是中国 ...